彼らの主張の根拠を具体的に敷衍してみよう。

まず ”国の借金” について。

ここでいう ”国の借金” とは ”国債” である。国債は法律で定められた発行根拠に基づいて発行される。

発行された国債には当然買い手がいる。日本国債の買い手は昨年度末で90.8%が日本国民である。

直接の買い手は金融機関が大半を占めている。その金融機関に預貯金しているのは主に国内の法人と個人であり間接的ではあるが国民が事実上の買い手ということになる。

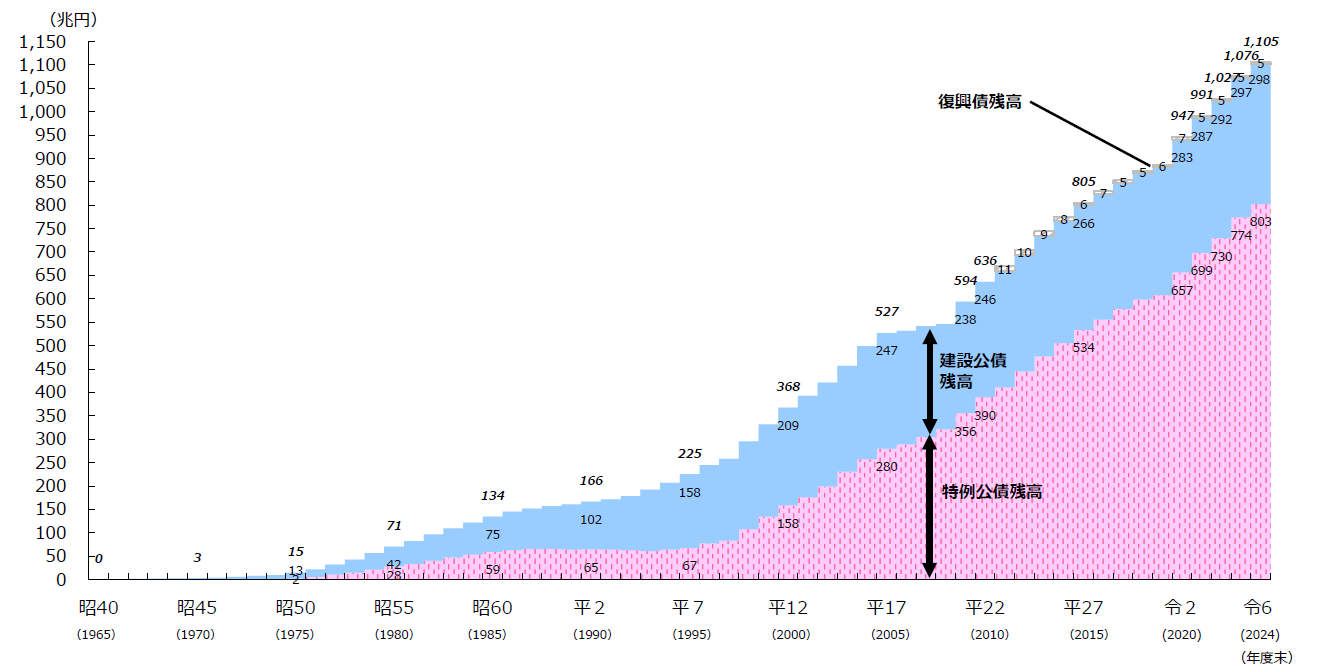

次にこの国の借金が ”拡大し続けている” ことについて。

歳出が税収を上回る、いわゆるプライマリーバランス赤字が恒常的に継続しているので国の借金が拡大し続けている。

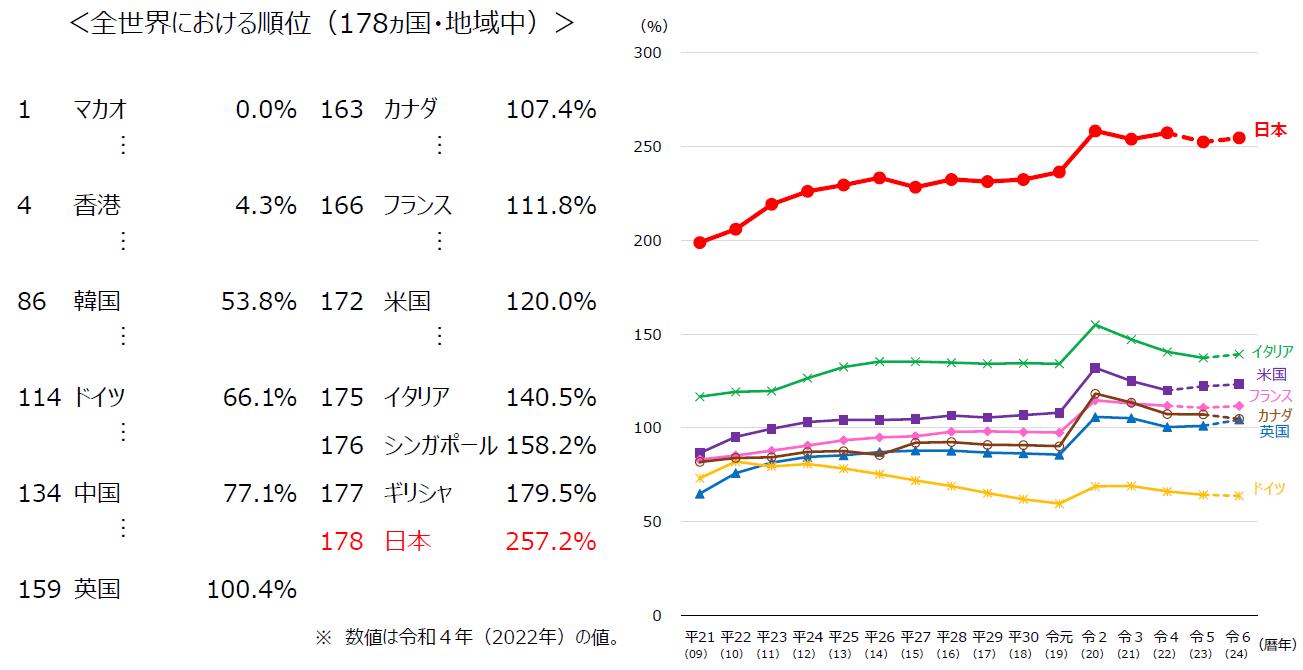

わが国の累積債務はH26年度末で約1000兆円であり、これはGDPの約2倍である。

さらなる国債の増発は、国債の信用力が問われて価格が下落し金利が上昇する。その結果新たに金利負担が生じる。

このことは現実にそうなっているのではなく将来そうなる恐れがあるというのである。

これら主張の根拠を分析してみよう。

まず国債である。日本国債は円建てで発行されている。”国の借金” である国債は日本円で返済することができる。

次に国債の買い手である。国債の買い手は90%強が国民であり、売り手である国は、大半を自国民に返済することになる。

このことから、”国の借金” を返済するには、通貨発行権を有する国は、必要に応じて円を増刷し自国民に返済することが可能である。

最後に問題となるのが、このように必要に応じて増刷されその結果累積した円がインフレを起こさないかという懸念である。

”国の借金” がH26年度末でもGDPの約2倍であるが、これが増加の一途をたどりインフレそれもハイパーインフレーションを起こさないかという懸念である。

この懸念に関連してクルーグマン教授は分かりやすく解説している。

FRBを日銀に置き換えればそのまま日本にもあてはまる。

「お金をたくさん刷れば、普通はインフレになることくらいだれでも知っている。

でもそれは具体的にはどういう仕組みでそうなるんだろう?

これに答えることが、なぜ現在の条件ではお金を刷ってもインフレが生じないかを理解する鍵となる。

まずは基本から。

FRBは、実際にお金を刷ったりはしない。とはいえ、FRBの行動により財務省がお金を刷る結果となる場合もあるけれど。

FRBがやるのは、資産を買うことだ - 通常は財務省短期証券、つまりアメリカの短期国債だけれど、最近でははるかにいろいろ買い入れるようになった。

また銀行に直接融資もするけれど、実質的な効果は同じだ。

そうした融資を買い取っていると思えばいい。

ここで重要なのは、FRBがそうした資産を買う資金をどこから手に入れるのか、ということだ。

そして答えは、どこからともなく作り出す、というもの。

たとえばFRBは、シティバンクに電話をかけて、財務省証券を10億ドル買いたいと申し出る。シティが承知したら、その証券の所有者がFRBに移転され、FRBはシティに対し、シティの準備高に10億ドルを加算する。

シティバンクをはじめあらゆる商業銀行は、FRBにそういう準備高というのを預金してあるのだ(銀行は、一般人が銀行口座を使うのと同じ形でこの準備金口座を使える。小切手も切れるし、顧客が望めばその資金を現金で引き出すこともできる)。

そして、その準備高に10億ドルを追加する裏付けは何もない。FRBは、好き勝手なときにお金を捻出する独特の権利を持っている。

次に何が起きるだろう? 通常の時なら、シティは金利ゼロか低利の準備金口座に資金を寝かせておくのはごめんなので、資金を引き出して融資に使う。

貸した資金のほとんどは、シティや他の銀行に戻ってくる - が、ほとんどであって、全額ではない。

というのも人々は富の一部を通貨、つまり死んだ大統領の肖像がついた紙切れで持ちたがるからだ。銀行に戻ってきた分の資金は、さらに融資できて、それが繰り返される。

とはいえ、それがどうすればインフレにつながるの? 直接はつながらない。

ブロガーのカール・スミスは『無原罪のインフレ』という便利な用語を考案した。これはお金を刷るだけで、通常の需要と供給の力をバイパスして何やら物価が押し上げられるという信念だ。

でも、そんな具合には機能しない。企業は別に、お金が増えたというだけで値段を引き上げようと思ったりはしない。

値段を上げるのは、自分の商品の需要が上がって、値段を上げてもあまり客が逃げないとにらむからだ。

労働者も、金融緩和のニュースを新聞で読んだからといって給料引き上げを求めたりはしない。求人が増えて、交渉力が高まったから引き上げを求める。

『お金を刷る』 - 実際にはFRBがその権限によって作り出した資金で資産を買う - のがインフレにつながるのは、そうしたFRBの購買が開始した金融緩和が、高い支出と高い需要につながるからだ。

そしてここからすぐにわかるのは、お金の印刷がインフレにつながるのは経済の過熱につながる好景気を通じてなのだ、ということだ。

好況にならなければインフレも起きない。経済が停滞したままなら、お金を作り出してもインフレ的な影響は心配しなくていい。

(ハヤカワ文庫ポール・クルーグマン著山形浩生訳『さっさと不況を終わらせろ』)

インフレとは物の価値が上がり貨幣価値が下がることであるので、単純にお金が増えればインフレになると思いがちだが、それは間違っているとクルーグマン教授は言う。

眠っているお金がいくら増えてもインフレにはならない。インフレになるには需要をともなうお金が増えなければならない。供給に対し需要過多となってはじめてインフレになる。

従ってデフレ下の日本でインフレを心配することはない。仮に過熱するほど好況になればインフレを心配しなければならないが、そういう事態になれば税収が増えるから債務危機も遠のく。

わが国の財政当局はこれらを踏まえて、アメリカの格付け会社宛に反論の意見書を提出する一方で、国内向けには、広報で臆面もなく債務危機を煽っている。

自省の利益のために情報を操作しているとすれば、それは国民に対する愚弄である。かかることが先進国を自認するわが国で堂々とまかり通っている。

リンカーンは言った、多数の人を長期間に亘って欺き続けることは出来ない、と。 いづれ国民がこの虚偽に気づく日がくるであろう。

それにしても財政当局は、シェークスピア劇のたとえ話のように国民を羊の群れや牝鹿とでも思っているのだろうか。

ー おれにも出来る。同様、どんな奴隷でも、おのれの手で囚れ の境涯を打ち切る力はもっているはずだ。

ー それなら、なぜシーザーを暴君にさせるのだ?

かわいそうに! あの男だとて、好きこのんで狼になりはしまい、ローマ人を挙げて羊の群れと思いさえしなければな。

獅子にもなるまい、ローマ人が牝鹿でなければな。

シェークスピア 福田恒存訳『ジュリアス・シーザー』